Onze cursisten, leden en trouwe lezers van onze artikelen horen ons vaak zeggen: Duurzaamheid is meer dan alleen milieu en klimaat! We hebben het dan over de andere twee, vaak minder bekende factoren S van sociale verantwoordelijkheid en G van goed ondernemingsbestuur. Maar vandaag willen we juist de “E” in het zonnetje zetten.

Wat is de “E” van ESG

De E staat voor Environmental. In het Nederlands zijn het de ecologische of milieufactoren. Daaronder vallen kort samengevat alle activiteiten die bijdragen aan het beperken van klimaatverandering en/of aan klimaatadaptatie. Te denken valt o.a. aan watermanagement, opwekken en gebruik van groene energie, stikstofreductie, CO2-reductie en circulaire economie.

De groene taxonomie is het Europese raamwerk voor duurzaamheid. In de taxonomie is vastgelegd welke activiteiten als duurzaam aangemerkt kunnen worden. De voorwaarden hiervoor zijn o.a.:

- Een substantiële bijdrage leveren aan de in de taxonomie genoemde milieudoelstellingen

- De milieudoelstellingen niet ernstig in gevaar brengen

- Voldoen aan de technische screeningscriteria van de Europese Commissie

De internationale klimaatdoelstellingen zijn ambitieus en meer dan noodzakelijk. Iedereen kan hieraan bijdragen, zo ook de financiële sector. Niet alleen institutionele, ook particuliere beleggers vinden duurzaam beleggen steeds belangrijker. Niet in de laatste plaats vanwege het betere rendement.

Wat is duurzame financiering

De Europese Commissie omschrijft duurzame financiering als "rekening houden met ecologische en sociale overwegingen bij besluitvorming over investeringen”. Het doel is het stimuleren van investering in duurzame activiteiten die vooral op de langere termijn gericht zijn.

Ruim 3 jaar geleden ontwikkelde de EC het “Action Plan: Financing Sustainable Growth”. Dit actieplan voor duurzame financiering vormt de basis voor duurzaamheidsverordeningen en wetgeving. Deze verplichten de financiële sector om ESG-factoren in overweging te nemen. Tot de verordeningen horen de:

- Sustainable Finance Disclosure Regulation (SFDR)

De SFDR verplicht de spelers op de financiële markten om duurzaamheidsinformatie te publiceren. - Taxonomie

In de taxonomie is vastgelegd welke activiteiten als duurzaam aangemerkt kunnen worden.

Ecologische impact meetbaar maken

Het uniforme raamwerk voor de definitie van duurzaamheid is nog in ontwikkeling. Op dit moment bestaat nog niet één instrument dat overal hetzelfde is. Financiële instellingen gebruiken de ESG-score als maatstaf voor duurzaamheid. Deze geeft aan hoe duurzaam een bedrijf werkt en daarmee de duurzame impact van een belegging. Hoe meer rapportage een bedrijf ter beschikking stelt, hoe hoger de kans op een goede ESG-score.

Er zijn verschillende aanbieders van ESG-data. Tot de meest bekende behoren Sustainalytics, S&P Global en Refinitiv. Iedere aanbieder hanteert een andere schaal en methode. Bij het vergelijken van ESG-scores moet hiermee rekening gehouden worden. Zo kijkt Sustainalytics vooral naar het ESG-risico. Hoe lager de score, hoe duurzamer de belegging. S&P Global onderzoekt de positieve impact van een bedrijf. Hierbij geldt, hoe hoger de score, hoe beter de investering. Refinitiv deelt A-, B- en C-scores uit.

Er kunnen ook interpretatieverschillen zitten tussen de aanbieders. Het loont om hier zorgvuldig naar te kijken om niets over het hoofd te zien.

Duurzaamheidsagenda’s in de praktijk brengen

Los van de ESG-score zijn er bedrijven die zelf pogen om hun duurzaamheidsagenda, of onderdelen ervan, meetbaar te maken. Dit is noodzakelijk om investeerders beter in hun informatiebehoefte te kunnen voorzien. Want waar beleggers vroeger alleen geïnteresseerd waren in financiële prestaties, worden de ecologische factoren meer en meer belangrijk. Robert Metzke, Global Head of Sustainability bij Royal Philips geeft aan dat de helft van alle vragen van aandeelhouders over duurzaamheid gaat.

Royal Philips hanteert “impact metrics” om de invloed van hun producten op de leefomgeving meetbaar te maken. Naast financiële doelstellingen wil het bedrijf in 2030 het leven van 2,5 miljard mensen per jaar te verbeteren.

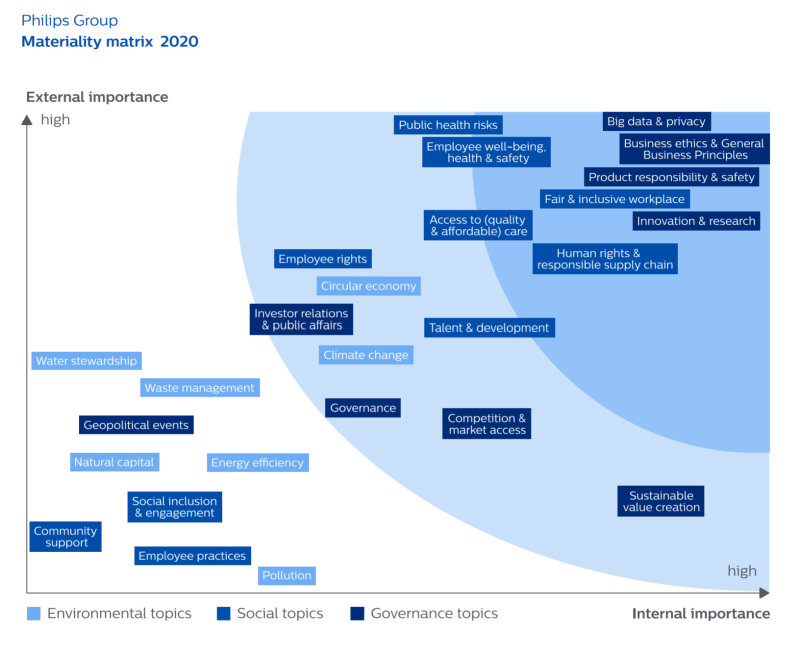

De duurzaamheidsagenda van het bedrijf wordt samengesteld door de input van aandeelhouders, interne en externe stakeholders en trend- en media-analyse. Daarbij gaat het om niet-materiële onderwerpen zoals o.a. betere zorg en CO2-reductie. Vooral op het gebied van gezondheidszorg valt veel winst te halen. De gezondheidssector stoot wereldwijd meer CO2 uit dan de hele lucht- en scheepvaartindustrie bij elkaar. Als gezondheidszorg een land was, dan stond het op plek 5 van grootste CO2-uitstooters. Om dit tegen te gaan hanteert Philips een interne CO2 prijs die in alle bedrijfsinvesteringen verrekend wordt. Dit maakt de echte prijs van een product zichtbaar.

De duurzaamheidsagenda van het bedrijf wordt samengesteld door de input van aandeelhouders, interne en externe stakeholders en trend- en media-analyse. Daarbij gaat het om niet-materiële onderwerpen zoals o.a. betere zorg en CO2-reductie. Vooral op het gebied van gezondheidszorg valt veel winst te halen. De gezondheidssector stoot wereldwijd meer CO2 uit dan de hele lucht- en scheepvaartindustrie bij elkaar. Als gezondheidszorg een land was, dan stond het op plek 5 van grootste CO2-uitstooters. Om dit tegen te gaan hanteert Philips een interne CO2 prijs die in alle bedrijfsinvesteringen verrekend wordt. Dit maakt de echte prijs van een product zichtbaar.

Lees hier het jaarverslag 2020.

Door het uitfaseren van alle fossiele brandstoffen en investeringen in o.a. eigen zonne- en windparken is Royal Philips sinds eind 2020 energieneutraal. Maar het bedrijf staat niet op zichzelf. Het is afhankelijk van leveranciers en partners en natuurlijk hun klanten.

Reshoring

Een groot deel van alle producten die op de Europese markt verkocht worden, hebben letterlijk een wereldreis achter de rug voordat ze bij de eindverbruiker terecht komen. Vooral Zuidoost-Azië was tot nu toe een heel aantrekkelijke productielocatie. Goed voor het portemonnee, minder goed voor de leefomgeving. Spullen over de hele wereld verschepen is niet bepaald duurzaam. Buiten dat het lang duurt voordat ze op de plek van bestemming aankomen.

Toch wonnen de lage kosten het van ecologische factoren en levertijd. Daar komt nu langzamerhand verandering in. Door tekorten zijn de grondstofprijzen sinds begin van de corona-pandemie fors gestegen. De prijs van één container vanuit Azië naar Europa ligt intussen bij 18.000 euro (van minder dan 2000 voor de corona uitbraak) en de trend is nog steeds stijgend! Dat doet pijn.

Reshoring is het toverwoord. Vijf jaar geleden dacht nog slechts ca. 12% van de bedrijven na over productie dichter bij huis. Door de combinatie van hogere importtarieven, transportprijzen en klimaatimpact overwegen nu meer en meer bedrijven in de maakindustrie om hun productie naar Europa te halen.

Het is echter niet zo makkelijk als het klinkt. Succesvolle productieketens zijn afhankelijk van goede relaties met betrouwbare leveranciers en de beschikbaarheid van personeel met voldoende technische know-how. En natuurlijk spelen snelheid en prijs een cruciale rol.

Experts zeggen dat het jaren kan duren en enorme investeringen gaat vragen voordat Europa weer zelf voorziend gaat worden.

Waar staat de duurzame belegger in het verhaal?

Deze voorbeelden laten zien dat er tal van kansen liggen voor de duurzame belegger. Er ligt een enorme klimaatagenda die uitgevoerd moet worden om onze planeet niet alleen voor onszelf maar ook de generaties na ons leefbaar te houden. Dat vergt naast creativiteit en innovatiekracht ook forse investeringen.

Beleggers spelen daarbij een sleutelrol. Door hun geld doelgericht te investeren kunnen ze processen sturen en versnellen. Dat hoeven ze niet alleen uit liefde voor het milieu te doen. Het rendement op duurzame beleggingen ligt nu al hoger dan op traditionele beleggingen (lees hier meer over). De verwachting is dat deze trend alleen maar sterker wordt.

Of een belegger nu kiest voor een ecologiefonds of voor impact-beleggen door doelgericht te investeren in bedrijven met duurzame ambities, ecologisch beleggen zit in de lift.