Geregeld krijgen we vragen over het beleggen in cryptomunten of naar onze visie over de dollarkoers. Om maar gelijk het saaie antwoord te geven: daar hebben we geen verstand van. We focussen ons op het investeren in verdienmodellen: leningen met een rente, vastgoed met huur en aandelen met de winst die bedrijven maken. In dit blog zullen we vooral uitleggen hoe wij het verdienmodel en de kwaliteit van de winst van aandelen beoordelen.

Als aandeelhouder ben je gedeeltelijk eigenaar van een bedrijf en heb je dus recht op een deel van de winst. De meeste bedrijven kiezen ervoor om een deel van de winst te investeren in toekomstige groei en een deel uit te keren als dividend. Op lange termijn volgt de waarde van het bedrijf de ontwikkeling van de winst.

Bedrijven met langdurig stijgende winst zien de aandelenkoers fors stijgen

Daarom is het ook logisch dat de bedrijven waarvan de winst langjarig groeit ook het meeste rendement voor hun aandeelhouders hebben gegenereerd. Uit onderzoek van Henrik Bessembinder blijkt dat de mate waarin aandelen bijdragen aan het rendement scheef verdeeld is: slechts 4%, dus 1 op de 25 aandelen, zorgt voor de bulk van het rendement. Dit past ook bij een recente uitspraak van superbelegger Warren Buffett die aangaf dat zijn succes gedurende meer dan 60 jaar bepaald werd door maar 12 goede investeringen, om onder andere in Apple, Coca Cola, Gilette en Bank of America te investeren.

Ontwikkeling koers vs ontwikkeling winst

De meeste beleggers kijken naar de aankoopkoers van een belegging en naar de daaropvolgende koersbeweging. Het dividend wordt vaak niet eens meegenomen, terwijl dat toch een belangrijk deel van het rendement vormt. Bij de presentatie van Warren Buffett viel ons op dat hij sprak over de ontwikkeling van de winst van de bedrijven in zijn portefeuille. Ondanks dat de koers van het aandeel van zijn bedrijf achterbleef bij de markt, was hij wel tevreden omdat de verzamelde winst van de belangen in de portefeuille fors was gestegen. Waarschijnlijk gaat hij ervanuit dat de koers van het aandeel vanzelf de ontwikkeling van de winst volgt.

Vergelijking met vastgoed

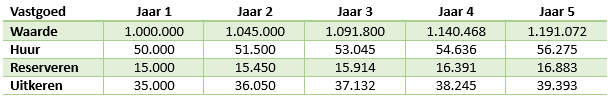

Om dit concept uit te leggen, maak ik hieronder een vergelijking met het verhuren van onroerend goed. Bij het investeren in een pand voor de verhuur, hangt de aankoopprijs af van de huuropbrengst. Je kunt het rendement berekenen door de opbrengst te delen door de aankoopprijs. Van de huuropbrengst reserveer je een deel voor toekomstig onderhoud en een buffer om tegenvallers op te vangen. De rest kun je uitkeren om van te leven of voor de rente en aflossing van een eventuele lening. Het volgende jaar wordt de huur meestal verhoogd met de inflatie (indexatie). In tabel 1 vind je een voorbeeld in cijfers. We hebben de huur geïndexeerd met 3% en de waarde van het pand laten groeien met de indexatie en de reservering.

Voorbeeld NN Group

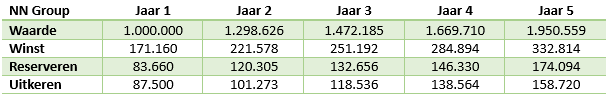

Op dezelfde manier kun je naar een aandeel kijken. NN Group, beter bekend als Nationale Nederland, is een bedrijf dat momenteel laag gewaardeerd is onder andere omdat de groei beperkt is. De koers van NN Group is momenteel (november 2023) ongeveer € 32 en de verwachte winst per aandeel is € 5,46. Het bedrijf is voornemens daarvan € 2,79 dividend uit te keren. Analisten verwachten dat de winst per aandeel de aankomende jaren zo’n 20% stijgt. In de onderstaande tabel hebben we de verwachtingen rond NN group op een vergelijkbare manier weergegeven.

Het verwachte rendement van NN group is aanzienlijker hoger dan die van de vastgoedinvestering. Dat komt omdat de meeste beleggers vastgoed veiliger vinden dan aandelen. Een belegger doet er verstandig aan de risico’s te vergelijken. Bij het vastgoed kan de huurder opzeggen, heb je onderhoud en betaal je relatief hoge transactiekosten (makelaar, notaris en overdrachtsbelasting) waardoor je minder gemakkelijk kunt aan- en verkopen. Bij aandelen kan de winst sterk schommelen, de koers/winst verhouding veranderen, het dividend wijzigen etc. Daar staat tegenover dat de transactiekosten laag zijn en met kleinere bedragen per belegging kunt investeren.

Spreiden over verschillende aandelen

Je kunt met beleggen in aandelen gemakkelijk een gespreide portefeuille opbouwen van diverse aandelen, waardoor je de afhankelijkheid van de winstontwikkeling van een bedrijf kunt minimaliseren. In onze Flagship portefeuille hebben we 40 aandelen opgenomen uit verschillende sectoren en regio’s. Daarnaast spreiden over verschillende stijlen, zoals waarde, groei, dividend, momentum en kwaliteit. Wij kiezen er daarnaast voor om alleen in duurzame en verantwoorde bedrijven te beleggen die zich onderscheiden in hun markt met een unieke toegevoegde waarde.

Winst van de Flagship portefeuille is bijna 70% gestegen

Begin maart 2021 zijn wij begonnen met de Flagship strategie. Op dat moment was de winst van onze aandelenbelangen in de portefeuille 5,6%. Uitgaande van de oorspronkelijke inleg is het winstpercentage in ruim 2,5 jaar gegroeid naar momenteel 9,45%. De groei van bijna 70% komt allereerst doordat bedrijven hun winst sterk hebben zien groeien. Daarnaast hebben we de dividenden geherinvesteerd in extra aandelen. Verder hebben we periodiek mutaties doorgevoerd in de portefeuille waarbij tegenvallende bedrijven zijn geruild voor veelbelovende aandelen die sterker groeien dan verwacht. Daarnaast hebben we overgewaardeerde aandelen geruild voor relatief goedkope aandelen.

Mooie koersstijging én nog veel potentie

De sterke stijging van de winst heeft geleid tot een mooie stijging in de aandelenkoersen van +/- 40%. Doordat de koersen dus minder zijn gestegen dan de winsten is de waardering aantrekkelijker geworden. Momenteel is het winstpercentage voor nieuwe investeringen 6,8%, waarvan krap 2% wordt uitgekeerd als dividend. Het restant wordt geïnvesteerd in toekomstige groei; de winst groeit in 2024 naar verwachting met 13,5% naar 7,7%. Voor 2025 is de verwachte groei nog eens 11,8% naar een winstpercentage van 8,6%.

Iedere dag zijn we op zoek naar duurzame en verantwoorde mogelijkheden om de groei van het winstpercentage te versnellen. Dat is onze belangrijkste opdracht, want als de winst gestaag groeit dan kan de aandelenkoers niet anders dan de stijging volgen.

DISCLAIMER:

De informatie in dit blog is met zorg samengesteld door DBAC. Het kan echter dat in het document een fout of onvolkomenheid is opgenomen of dat verwachtingen anders uitpakken. De informatie in dit document vormt geen beleggingsadvies of een beleggingsaanbeveling. DBAC biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.