Marktupdate DBAC 2023-10-01

Wat bewoog de markten: 2 tot 6 oktober

Arbeidsmarkt Verenigde Staten blijft sterk, beurzen verdeeld

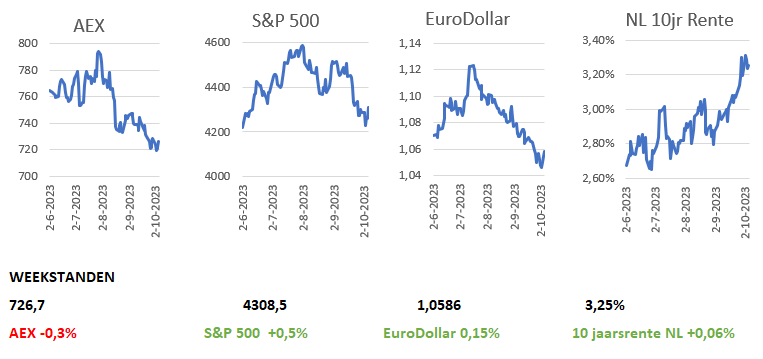

De Europese beurzen daalden licht afgelopen, terwijl de aandelenmarkten in de Verenigde Staten juist licht stegen. Met name de hogere rentestanden zorgden weer voor druk op de markten. Uit het officiële banenrapport uit de Verenigde Staten bleek dat de arbeidsmarkt sterker blijft groeien dan verwacht. In september kwamen er 336.000 banen bij, vrijwel het dubbele van wat was verwacht. De werkloosheid bleef stabiel op 3,8% en de loongroei daalde licht naar 4,2%. Dit was een belangrijk detail, hoewel het banencijfer veel sterker was dan verwacht koelde de looninflatie af. Het aantal vacatures in de VS steeg eveneens sterk. Na de publicatie van het banenrapport steeg de 10-jaars rente in de VS naar 4,83%, om vervolgens weer te dalen tot onder de 4,8%. De 2-jaars en de 30-jaars rente noteerden zelfs even boven de 5%. In eerste instantie daalden de aandelenmarkten na het banencijfer, echter in de Verenigde Staten draaide vrijdagavond de markt, waardoor de aandelenbeurzen daar positief het weekend ingingen.

Maandag openden de beurzen echter weer lager door de onlusten in het Midden Oosten. Israël heeft na de aanvallen van Hamas de oorlog verklaard en heeft inmiddels 300.000 reservisten opgeroepen, de grootste mobilisatie ooit van Israël. Het is te hopen dat het conflict zich daar niet verder verspreid.

Verder was afgelopen week opvallend de grote daling van de olieprijs die meer dan 11% in waarde verloor. De hogere rentes remmen de economie wellicht af, wat de vraag naar olie negatief kan beïnvloeden. Spanningen in het Midden Oosten zorgen echter altijd voor opwaartse druk op de olieprijs, die maandagochtend dan ook circa 3% hoger opende. De Europese gasprijzen daalden afgelopen week met circa 9%. Voor het eerste in weken won de euro iets terrein ten opzichte van de dollar, al was de stijging zeer gering.

Duurzaam topic

Wetenschappers zijn er in geslaagd om van zout zeewater drinkwater te maken met behulp van zonne-energie, hetgeen de oplossing kan worden van het drinkwatertekort in droge kustgebieden. Al jaren zijn verschillende innovaties de revue gepasseerd om dit doel te bereiken, maar altijd was het achtergebleven zout een groot probleem. Nu zijn onderzoekers erin geslaagd om dit probleem te tackelen. Wanneer zeewater wordt blootgesteld aan lucht, zorgt zonlicht ervoor dat het water verdampt. Zodra het water het oppervlak verlaat, blijft zout achter. Door middel van een innovatief gekanteld systeem blijft het water stromen, waardoor het zoute water blijft circuleren en nergens verstopt kan raken. Door de hoge potentiële opbrengst van het systeem en het feit dat het geen elektriciteit nodig heeft, durven de onderzoekers te stellen dat het goedkoper werkt dan de huidige productie van kraanwater in de Verenigde Staten.

Amerikaanse indices

De Amerikaanse aandelenmarkt steeg afgelopen week. De Amerikaanse indices sloten 3 van de 5 dagen hoger. De toonaangevende S&P 500 index steeg 0,5%, de Amerikaanse aandelenmarkt sloot 3 van de 5 dagen hoger. Technologiebeurs Nasdaq liet een mooie stijging van 1,8% zien. De volatiliteitsindex VIX steeg licht tot net boven de 18%.

AEX Index

De AEX verloor licht terrein afgelopen week, de Amsterdamse index daalde 0,3% en sloot de week af op een stand van 726,70 punten. De AEX verloor net als een week eerder op maandag en dinsdag, de laatste 3 dagen van de week werden weer positief afgesloten. Adyen was net als de voorgaande week het best presterende aandeel, met een koersstijging van 4,6%. De Nederlandse verzekeraars herstelden enigszins na de forse daling een week eerder. ASR Nederland steeg 4,2%, NN Group 4,2%. Philips, dat weer negatief in het nieuws kwam vanwege de apneu-apparaten, was de grootste verliezer met een koersdaling van 8,9%. Ook ArcelorMittal (-4,0%) en Randstad (-3,4%) verloren flink. Overigens kende de AEX index 12 winnaars en 12 verliezers afgelopen week, het aandeel Exor bleef exact onveranderd.

Europese indices

De overige grote Europese indices kenden grotere verliezen dan de AEX index. De EuroStoxx50 index daalde 0,7%, de Duitse DAX index verloor 1,0%, terwijl de Britse FTSE-index het slechtst presteerde met een koersdaling van 1,5%. De volatiliteit steeg ruim één procentpunt tot 18,6%.

TOPSELECTIE

Alphabet

Google lanceerde afgelopen week 2 nieuwe smartphones met een verbeterde kernprocessor en op kunstmatige intelligentie gebaseerde fotografiefuncties. Daarnaast kwam het bedrijf met een nieuwe smartwatch. Tevens voegt Google AI-toepassingen toe aan zijn virtuele assistent, die tot doel heeft om gepersonaliseerde hulp te bieden op mobiele apparaten.

HP

Berkshire Hathaway heeft afgelopen week meer dan 3 miljoen aandelen HP verkocht voor ruim 80 miljoen dollar. Na de laatste verkoop bezit Berkshire nog 98 miljoen aandelen HP.

Infineon

Infineon neemt de in Zürich gevestigde startup 3db Access over, een pionier op het gebied van beveiligde ultra-Wideband technologie, wat nu al leverancier IP-leverancier is voor grote automerken. Financiële details werden niet bekendgemaakt.

Juniper Networks

Juniper gaat als onderdeel van een herstructureringsplan ongeveer 440 banen schrappen. Als gevolg van de ontslagen zal Juniper circa 60 miljoen dollar aan kosten maken. Het herstructureringsplan is bedoeld om zich te richten op het heroriënteren van middelen en investeringen in groeimogelijkheden op de lange termijn en tevens om de kosten te beheersen om een betere operationele marge te kunnen leveren.

Pandora

Pandora heeft zijn groeiverwachtingen voor de komende jaren naar boven bijgesteld en tevens wordt een stijging van de EBIT-marge voorzien in de komende jaren. De merkjuwelier gaat uit van jaarlijkse omzetgroei van 7 tot 9% voor de periode 2023-2026 en een marge van 26 tot 27%. Pandora wil circa 250 nieuwe naast de bestaande 2.500 winkels openen en zet in op verdere groei in de VS en China. Tevens gaat het de enorme sieradenmarkt in India betreden. Het aandeel steeg meer dan 10% op dit nieuws.

Macro Economisch Nieuws

Verenigde Staten

De werkgelegenheid in de VS is in september toegenomen met 336.000 banen, er werden 170.000 banen verwacht. De werkloosheid bleef gelijk op 3,8%, er werd gerekend op een daling naar 3,7%. Op jaarbasis was er sprake van 4,2% loongroei, 0,1% lager dan verwacht. Het aantal vacatures in de VS steeg in september van 8,9 naar 9,6 miljoen, economen gingen uit van 8,8 miljoen vacatures. De groei in de Amerikaanse dienstensector is in september iets lager uitgekomen dan in augustus.

Eurozone

De producentenprijzen in de eurozone zijn in augustus op maandbasis met 0,6% gestegen. Op jaarbasis was er met name door lagere energieprijzen sprake van een prijsdaling van 11,5%, beide waren conform verwachting. De werkloosheid daalde tot het laagste niveau sinds de metingen in 1998 en bedroeg 6,4%. De detailhandelsverkopen in de eurozone zijn in augustus op jaarbasis met 2,1% gedaald.

Nederland

De Nederlandse industrie heeft in september flink minder geproduceerd, het was de zevende maand op rij dat de productieomvang daalde. Het aantal verkochte nieuwbouwwoningen is in tweede kwartaal uitgekomen op 3.300, dat is 56% minder dan een jaar eerder. In het eerste halfjaar bedroeg het aantal verkochte nieuwbouwwoningen 6.600. In totaal zijn er in het tweede kwartaal van 2023 48.000 woningen verkocht, de prijs van bestaande koopwoningen was gemiddeld 5,2% lager dan een jaar eerder.

Duitsland

De Duitse dienstensector is in september licht gegroeid, in de voorlopige meting werd melding gemaakt van lichte krimp. De krimp in de Duitse industrie nam licht af.

Azië

De Chinese beurzen waren de hele week gesloten in verband met nationale feestdagen.

Nederlands bedrijfsnieuws

ABN Amro

ABN Amro gaat een samenwerking aan met het internationale private equitybedrijf Motive Partners. De bank zal een belangrijke investeerder worden in diverse investeringsvehikels van Motive, dat het ABN Amro Ventures Fund gaat beheren. De twee bedrijven streven naar een verdere groei en innovatie in het fintechlandschap.

ASML

Het aandeel ASML daalde afgelopen donderdag kortstondig, waarschijnlijk als gevolg van “fat finger" fout noteerde het aandeel 2,6%, direct daarna veerde het aandeel weer op.

ASR Nederland / NN Group

Volgens analisten van ING bank is de impact van de woekerpoliszaak inmiddels in de koersen van de verzekeraars ingeprijsd. Naar aanleiding van gesprekken met de verzekeraars, Woekerpolis.nl en beleggers verwacht ING een compensatie voor gedupeerden van 2.000 euro per polis. Eerder werd er al een kleine 1.000 euro per polis in een eerdere schikking betaald. ING heeft de ramingen voor de voorzieningen voor zowel ASR als NN licht verlaagd en handhaafde het koopadvies in beide fondsen.

ING Bank

De invoering van belasting op aandeleninkopen kan niet eerder dan in 2025 worden ingevoerd. Verder zal de bankenbelasting niet meer met 350 miljoen maar met 150 miljoen euro worden verhoogd.

Philips

De Amerikaanse toezichthouder FDA eist meer onderzoek van Philips inzake de terugroepactie voor slaapapneu- en beademingsapparatuur. De FDA vindt de onderzoeksdata van Philips niet voldoende om volledig de risico’s van de teruggeroepen apparaten in te kunnen schatten. Het aandeel daalde 8% op dit nieuws.

Shell

Shell heeft in een tradingupdate aangegeven dat de volumes bij Upstream en de LNG-tak aan de bovenkant van de eerder afgegeven outlook. Tevens verwacht Shell 100 miljoen dollar aan lagere overheadkosten te maken. De bezettingsgraden bij de raffinaderijen en de chemiefabrieken liggen echter op een iets lager niveau, waardoor per saldo de cijfers weinig zullen verschillen ten opzichte van de verwachtingen.

Ahold Delhaize / Unilever

De CEO van de Amerikaanse supermarktgigant Walmart heeft gewaarschuwd dat nieuwe afslankmiddelen ervoor zorgen dat consumenten minder boodschappen doen. Hierdoor stonden wereldwijd de aandelen van voedingsmiddelenconcerns, supermarkten en drankproducenten onder druk.

Internationaal bedrijfsnieuws

Levi Strauss

De wereldleider op het gebied van spijkerbroeken heeft in het derde kwartaal minder winst geboekt terwijl de omzet stabiel bleef. De omzet van 1,5 miljard dollar kwam iets lager uit dan verwacht. De winst per aandeel daalde van $ 0,40 naar $ 0,28. Analisten rekenden op $ 0,27 winst per aandeel. Levi Strauss verlaagde de outlook voor heel 2023, het aandeel daalde ruim 3% na de cijfers.

Tesla

Tesla heeft in het afgelopen kwartaal minder auto’s geproduceerd en verkocht dan een kwartaal eerder. Tesla produceerde 430.000 auto’s, in het tweede kwartaal was dit nog bijna 480.000 auto’s. Tesla handhaafde het verkoopdoel voor heel 2023 van 1,8 miljoen auto’s. Tesla verlaagde opnieuw de prijzen van zijn Model 3 en Model Y in de VS. Het aandeel bleef vrijwel stabiel na de tradingupdate.

TSMC

’s Werelds grootste chipproducent TSMC heeft in september minder omzet behaald dan in augustus. De omzet daalde met 4,4%. Tot dusver boekte TSMC in 2023 6,2% minder omzet dan in de eerste negen maanden een jaar eerder. TSMC is een belangrijke afnemer van ASML.

Tesco

De Britse supermarktketen heeft in de eerste helft van het boekjaar 8,4% omzetgroei gerealiseerd. De operationele winst steeg met 14% naar bijna 1,5 miljard pond. Tesco werd positiever over heel 2023.

Amazon en Microsoft

De Britse toezichthouder gaat een onderzoek instellen naar de markt voor clouddiensten, omdat bepaalde voorwaarden van marktleiders Amazon en Microsoft de concurrentie kunnen beperken. Amazon Web Services en Microsoft hadden in 2022 samen 70 tot 80% van de Britse cloudmarkt in handen.

Weekconclusie en vooruitzicht

Tot deze week waren het de rente ontwikkelingen die het sentiment op de aandelenmarkten bepaalden. Al weken zorgt de stijgende rente voor druk op de koersen. Ook afgelopen week was dit weer bepalend. De arbeidsmarkt in de VS blijft robuust, waardoor de vrees voor verdere renteverhogingen toch weer opspeelde.

Aankomende week worden diverse inflatiecijfers bekendgemaakt, waarbij die van de Verenigde Staten donderdag de meeste aandacht zullen krijgen. Ook gaat het cijferseizoen deze week van start. Dinsdag opent Pepsico de boeken, maar vrijdag gaat het in de VS echt beginnen met de cijfers van de financials Citigroup, JPMorgan, Wells Fargo en BlackRock. Tevens opent de UnitedHealth, de grootste zorgverzekeraar in de VS dan de boeken. Daarnaast zullen ook de spanningen in het Midden Oosten waarschijnlijk een rol op aandelenmarkten spelen deze week. Een week met een volle agenda, waarin beleggers van alles kunnen verwachten.

BELANGRIJKE ONDERWERPEN AANKOMENDE WEEK | 9 - 13 oktober

Meer informatie: https://www.investing.com/economic-calendar/

Wil je de wekelijkse marktupdate iedere maandag in je mailbox ontvangen? Schrijf je hier in!

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door de DuurzaamBeleggenAcademie, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DuurzaamBeleggenAcademie garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt geen beleggingsadvies of een beleggingsaanbeveling. DuurzaamBeleggenAcademie biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.