Wat beweegt de markten: 2022-02-13

Wat heeft de markt afgelopen week bewogen? (6 - 11 februari 2022)

Dreiging Rusland, inflatie, rentevrees en kwartaalcijfers.

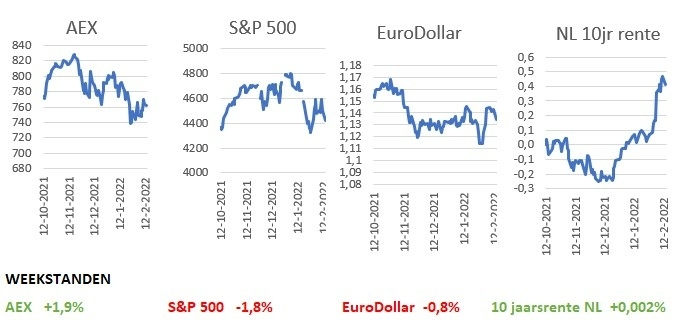

De Europese beurzen stegen aardig deze week, echter de indices in de Verenigde Staten sloten de week in mineur af. De beurzen hebben heel wat nieuws te verstouwen gekregen. Veel aandacht ging afgelopen week uit naar de Amerikaanse inflatiecijfers. De consumentenprijzen stegen in januari met maar liefst 7,5%. De rentes lopen nu al enkele weken op en bivakkeren momenteel op het hoogste niveau in meer dan 3 jaar. De markt verwacht in toenemende mate dat de Amerikaanse centrale bank de rente sneller moet gaan verhogen.

De kwartaalcijfers geven aan dat de bedrijfswinsten over het algemeen sterker groeien dan verwacht, terwijl de waardering van aandelen de laatste weken behoorlijk is afgenomen. Verder heeft de Amerikaanse nationale veiligheidsadviseur aangegeven dat er signalen zijn van Russische escalatie aan de grens met Oekraïne. Mogelijk vindt de aankomende week een invasie plaats. De olieprijzen reageerden met forse prijsstijgingen op de Russische dreiging. Een mogelijke inval zal waarschijnlijk tot economische sancties leiden die de Russische olie- en gasexport beperkt. Op een moment dat het wereldwijde olie- en gasaanbod al krap is. Al met al veel onzekerheid in de wereld én op de aandelenmarkten.

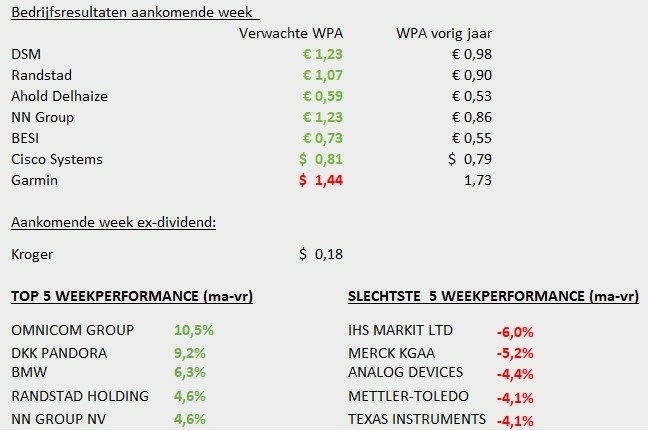

Kwartaalcijfers update

Tot nu toe hebben 72% van de S&P500 bedrijven en ongeveer een kwart van de bedrijven in de Stoxx Europe 600 kwartaalcijfers gepresenteerd. In de Verenigde Staten heeft tot nu toe 77% van de bedrijven beter gepresteerd dan verwacht, waarbij de winstcijfers gemiddeld 8,6% hoger lagen dan de voorspellingen. De winstgroei bedraagt 30% ten opzichte van het vierde kwartaal in 2020. Ook qua omzet presteerde 77% van de Amerikaanse bedrijven beter dan verwacht. De omzet lag gemiddeld 2,7% boven de verwachtingen (boven het vijfjarig gemiddelde van 1,5%).

In Europa heeft 53% van de bedrijven beter gepresteerd dan verwacht als het gaat om de winst per aandeel. Dat is vrijwel in lijn met het historisch gemiddelde. De omzetcijfers van Europese bedrijven zijn in 71% beter dan de analistenconsensus. Dat is het hoogste percentage in tien jaar. Techfondsen en grondstofaandelen hebben in het vierde kwartaal de winstverwachtingen met de grootste marge verslagen, terwijl bedrijven in de gezondheidszorg en maakindustrie tegenvallen. Overigens voorspellen analisten voor heel 2022 een gemiddelde winstgroei van 8% voor de 600 grootste Europese bedrijven.

Amerikaanse indices

De indices in de Verenigde Staten hadden het moeilijk afgelopen week. De toonaangevende S&P500 index daalde 1,9%, terwijl technologiebeurs Nasdaq maar liefst 3% verloor. De Nasdaq heeft dit jaar al 12,7% verloren, de S&P500 doet het met 7,3% daling dit jaar iets minder slecht. De VIX-Index, de volatility index steeg van 23,2% naar 27,4%. De angst voor escalatie in Oekraïne zorgt duidelijk voor spanning op de aandelenmarkten.

AEX Index

De AEX-Index sloot voor de eerste keer dit jaar de week positief af. De index steeg uiteindelijk 0,4% naar 747 punten, overigens noteerde de AEX halverwege de week kortstondig boven de 770 punten. De index kon dit niveau na het rentebesluit van de ECB niet vasthouden. Het best presterende aandeel was afgelopen week ArcelorMittal, dat 6,2% steeg, gevolgd door Randstad (+6%) en Shell (+5,6%). Unibail-Rodamco had last van de stijgende rente en was het slechtst presterende aandeel (-5,2%). Adyen verloor 3,6% en Heineken 3,2%.

AMX Index

In tegenstelling tot de AEX verloor de midcap index afgelopen week terrein, de AMX index verloor 0,8%. Ook hier zorgden de gepubliceerde kwartaalcijfers voor grote koersuitslagen. Air France-KLM presteerde sterk en steeg 9,7%. Ook Eurocommercial Properties (5,8%) en Vopak (+4,2%) stegen flink. De slechtst presterende aandelen waren Flow Traders (-14%) ABN AMRO (-12%) en SBM Offshore (-4,5%).

Europese indices

De grote Europese indices waren positief gestemd afgelopen week. De EuroStoxx50 Index steeg 1,4%, de Duitse DAX Index steeg 2,2% en de Engelse FTSE Index zag de koersen deze week 1,9% stijgen.

TOP SELECTIE

19 van de 40 bedrijven uit de Topselectie hebben de kwartaalcijfers over het afgelopen kwartaal inmiddels gerapporteerd. Van deze bedrijven hadden er 15 een hogere winst per aandeel dan verwacht, 2 bedrijven presteerden conform verwachting en 2 bedrijven, Pandora en Yum Brands, presteerden minder goed dan verwacht. Echter beide bedrijven gaven aan positief te zijn over 2022.

+ Pandora

De definitieve kwartaalcijfers van Pandora kwamen overeen met de in januari afgegeven verwachting. De omzet kwam uit op 9,01 miljard Deense kronen en de EBIT bedroeg 2,68 miljard kronen. Pandora verhoogde echter de omzetoutlook voor 2022. Het bedrijf verwacht nu een omzet tussen de 27 en 28 miljard Deense kronen ( circa 3,7 miljard euro), waar men eerder uitging van een omzet tussen de 25 en 26 miljard. Tevens wil Pandora voor 3,3 miljard Deense kronen (circa 450 miljoen euro) aan eigen aandelen inkopen. Het aandeel steeg hierop met 7,5%.

+ Yum Brands

Yum Brands heeft in het vierde kwartaal van 2021 meer omzet behaald dan verwacht, maar de winst viel tegen. De omzet steeg met 8% naar 1,89 miljard dollar, nipt meer dan de analistenconsensus. De nettowinst daalde fractioneel naar 330 miljoen dollar of $ 1,02 per aandeel. Analisten gingen uit van $ 1,09 winst per aandeel. Over heel 2021 steeg de omzet met 16% en de winst per aandeel met 23% ten opzichte van 2020. Het bedrijf gaf aan positief gestemd te zijn voor 2022, maar gaf geen concrete outlook. Het aandeel steeg 3% na publicatie van de cijfers.

+ Omnicom Group

Omnicom heeft sterk gepresteerd in het afgelopen kwartaal. De omzet steeg met 2,7% naar 3,86 miljard dollar. De analistenconsensus was 3,68 miljard omzet. De nettowinst kwam uit op 416 miljoen dollar of $ 1,95 per aandeel. Analisten gingen uit van een winst per aandeel van € 1,73. Beleggers reageerden enthousiast op de cijfers, het aandeel steeg maar liefst 14%.

- Mettler-Toledo

Mettler-Toledo heeft in het vierde kwartaal meer omzet en winst geboekt dan een jaar eerder en versloeg daarmee de analistenverwachtingen. De omzet steeg 11% naar 1,04 miljard dollar, dit was in lijn met de analistenverwachtingen. De winst per aandeel kwam uit op $ 10,53 een stijging van 14% ten opzichte van hetzelfde kwartaal een jaar eerder. De analistenconsensus lag op $ 10,07 winst per aandeel. Ondanks beter dan verwachte cijfers daalde het aandeel 6%.

+ Deutsche Post

Deutsche Post en dochter DHL hebben een overeenkomst gesloten met Air France KLM Martinair Cargo voor de aankoop van 33 miljoen liter duurzame vliegtuigbrandstof. Hiermee wil het bedrijf 80.000 ton CO2-uitstoot besparen.

+ BMW

BMW heeft een overeenkomst gesloten met staalproducent Salzgitter om koolstofarm staal te leveren voor alle Europese fabrieken vanaf 2026. Hiermee wil BMW de klimaatverandering tegengaan. Het bedrijf legt de focus op de circulaire economie en wil in 2030 voor 50% gebruik maken van gerecyclede en herbruikbare materialen. BMW heeft zich ten doel gesteld de CO2 uitstoot drastisch te verminderen.

Macro Economisch nieuws

Eurozone

De Europese Commissie verwacht dat de economische groei in de EU, na een vertraging deze winter in 2022 weer zal aantrekken. Voor de eurozone wordt in 2022 een groei van 4% verwacht. De groei zal naar verwachting in 2023 uitkomen op 2,7%. De commissie stelde de inflatieprognose opwaarts bij. Voor de eurozone voorziet de commissie een stijging van de inflatie van 2,6% naar 3,5% in 2022. Voor 2023 wordt een daling voorzien tot 1,7% inflatie. Verder wil de Europese Commissie de Europese halfgeleidersector versterken, door nog eens 15 miljard euro te investeren bovenop de al eerder aangekondigde 30 miljard. Dit moet er in 2030 toe leiden dat 20% van de wereldwijde chipproductie in Europa plaatsvindt.

Verenigde Staten

De Amerikaanse inflatie is in januari nog harder gestegen dan verwacht. De consumentenprijzen stegen op jaarbasis met 7,5%, tegen 7% in december. Economen hadden 7,3% inflatie voorspeld. De kerninflatie, zonder energie en voeding, kwam uit op 6% op jaarbasis. De olievoorraden namen flink af in de Verenigde Staten, terwijl de OPEC de verwachtingen voor de wereldwijde vraag naar olie in 2022 onveranderd heeft gelaten. Verder nam het aantal eerste aanvragen voor een werkloosheidsuitkering in de VS vorige week af met 16.000 tot 223.000. Economen rekenden op 230.000 nieuwe aanvragen.

Nederland

De inflatie in Nederland is in januari verder gestegen. Het prijspeil steeg met 6,4% op jaarbasis, na een toename van 5,7% in december. In januari was energie bijna 90% duurder dan een jaar eerder. De bijdrage van energie aan de totale inflatie in januari was ruim 3%. De Nederlandse industrie heeft in december 12,6% meer geproduceerd. Het vertrouwen onder ondernemers in de industrie nam iets af in januari, maar lag ruim boven het langjarig gemiddelde.

Azië

Er was deze week geen belangrijk macro-economisch nieuws vanuit Azië.

Nederlands bedrijfsnieuws

+ AkzoNobel

AkzoNobel heeft in het vierde kwartaal van 2021 conform verwachting gepresteerd, maar de omvang van het aandeleninkoopprogramma was groter dan verwacht. De omzet steeg 9% naar 2,4 miljard, dit was nipt boven de analistenverwachting. Het operationeel resultaat daalde met 29% naar 209 miljoen euro of € 0,74 per aandeel. Analisten hadden een winst per aandeel van € 0,62 voorzien. De winst stond onder druk door hogere grondstofprijzen. AkzoNobel gaat voor 500 miljoen euro eigen aandelen inkopen, de consensus lag hier op 200 miljoen. Het aandeel steeg 4,8% na publicatie van de cijfers.

- Aegon

Aegon heeft het afgelopen kwartaal meer winst geboekt dan verwacht. De nettowinst bedroeg 526 miljoen euro, waar analisten rekenden op 419 miljoen euro winst. De solvabiliteitsratio steeg van 209% naar 211%, maar lag onder de analistenverwachting van 216%. Aegon profiteerde van gestegen fee inkomsten door hogere aandelenmarkten en groei van de activiteiten. In de Verenigde Staten had het bedrijf last van een groter aantal claims. Verder gaf Aegon aan dat het op koers ligt om de doelstellingen van 2023 te halen, waaronder 400 miljoen aan kostenbesparingen. Het aandeel dat in aanloop naar de resultaten was opgelopen, verloor maar liefst 7%.

+ Unilever

Unilever heeft in het vierde kwartaal beter gepresteerd dan verwacht, maar waarschuwde dat de operationele marge in 2022 vermoedelijk zo'n 2% zal dalen door hogere kosten. In de laatste drie maanden van 2021 boekte Unilever 8% meer omzet. De omzet kwam uit op 13,1 miljard euro, analisten gingen uit van 12,8 miljard euro omzet. Het aandeel opende in eerste instantie 4% lager maar herstelde vrijwel direct.

+ Adyen

Adyen heeft in de tweede helft van 2021 de omzet en winst flink zien aantrekken. De omzet steeg met 47% tot 556 miljoen euro en het verwerkte transactievolume steeg zelfs met 72% tot 300 miljard euro het afgelopen halfjaar. Met name in de Verenigde Staten was de omzetgroei sterk. De EBITDA steeg met 51% naar 357 miljoen, in lijn met de verwachtingen. De nettowinst steeg van 163 miljoen naar 265 miljoen euro. Het aandeel steeg maar liefst 11% na bekendmaking van de resultaten.

- ArcelorMittal

ArcelorMittal heeft in het vierde kwartaal van 2021 sterk gepresteerd. De omzet verdubbelde bijna naar 20,8 miljard euro en de nettowinst kwam uit op 4 miljard dollar. De winst per aandeel steeg van € 0,88 naar € 3,44. Dit was fors beter dan de verwachte winst van € 3,05 per aandeel. Ondanks de sterke resultaten daalde het aandeel 1%.

- RELX

RELX heeft in 2021 zowel de winst als de omzet zien stijgen. De omzet steeg van 7,1 naar 7,25 miljard pond. De winst per aandeel steeg in 2021 met 9% naar 0,876 Britse ponden. Dit was nipt beter dan de analistenverwachting van 0,872. RELX wil in 2022 voor 500 miljoen pond aan eigen aandelen inkopen. Tevens werd het dividend licht verhoogd. Voor 2022 verwacht het bedrijf een verdere groei die boven de historische trends zal liggen. Het aandeel verloor echter 3% na bekendmaking van de resultaten.

- ABN AMRO

ABN AMRO heeft in het vierde kwartaal meer winst geboekt dan verwacht. De nettowinst kwam uit op 552 miljoen euro, analisten rekenden op 451 miljoen euro winst. Een jaar eerder boekte ABN AMRO slechts 54 miljoen euro winst in het vierde kwartaal. Over heel 2021 verdiende de bank 1,2 miljard euro. Verder kondigde ABN AMRO aan voor 500 miljoen euro eigen aandelen in te kopen. Analisten hadden echter een inkoopprogramma van 1 miljard euro verwacht. Verder daalde de kernkapitaalratio van 17,7% naar 16,3%. Het aandeel daalde 9% na publicatie van de cijfers.

+ Rabobank

De Rabobank heeft de winst in 2021 verdrievoudigd, door vrijvallende voorzieningen en positieve beleggingsresultaten. Ook de Food & Agri-portefeuille en inkomsten uit hypotheken groeiden sterk. De nettowinst steeg van 1,1 miljard euro in 2020 naar 3,69 miljard in 2021. In 2020 werd er voor 1,9 miljard aan voorzieningen voor slechte leningen opgevoerd, het afgelopen jaar viel er juist 474 miljoen euro vrij. Rabobank is niet beursgenoteerd.

+ Unibail-Rodamco-Westfield

Unibail-Rodamco-Westfield heeft in 2021 de huurinkomsten en ook de winst zien dalen, maar is een stuk optimistischer voor 2022. De huurinkomsten daalden met 3,7% naar 1,72 miljard euro. De aangepaste terugkerende winst per aandeel bedroeg in 2021 € 6,91, 5% minder dan in 2020. Voor 2022 rekent Unibail op een winst per aandeel van € 8,20 tot € 8,40. Beleggers reageerden hier enthousiast op, het aandeel steeg 7,5%.

+ IMCD

IMCD heeft het Braziliaanse Polyorganic overgenomen. In 2021 werd een omzet geboekt van 12 miljoen euro door Polyorganic. Er werden geen financiële details bekendgemaakt.

Internationaal bedrijfsnieuws

+ Walt Disney

Disney heeft in het afgelopen kwartaal beter gepresteerd dan verwacht. De omzet steeg naar 21,8 miljard dollar, de consensus lag op een omzet van 20,9 miljard dollar. De winst per aandeel steeg van $ 0,32 naar $ 1,06. Analisten hadden gerekend op $ 0,74 winst per aandeel. De Disney parken verdubbelden de omzet, de parken waren door de pandemie vorig jaar grotendeels gesloten waren. Ook het aantal nieuwe abonnees van Disney+ overtrof de verwachtingen ruimschoots. Het aandeel steeg 3,5% na publicatie van de resultaten.

+ Coca-cola

Coca-cola heeft de omzet in het afgelopen kwartaal met 10% zien stijgen naar 9,5 miljard dollar. Analisten rekenden op 8,6 miljard omzet. Coca-cola boekte een winst per aandeel van $ 0,45, dit was 4 cent boven de verwachtingen. Het aandeel steeg 0,5% na bekendmaking van de resultaten.

- Pepsico

Pepsico heeft volgens verwachting gepresteerd het afgelopen kwartaal. De winst per aandeel kwam zoals verwacht uit op $ 1,53 tegen $ 1,47 een jaar eerder. De omzet steeg 12%. Pepsico wil voor 10 miljard dollar aan eigen aandelen inkopen. Verder werd het dividend met 7% verhoogd. Het aandeel daalde 2%.

- Pfizer

Pfizer heeft in het afgelopen kwartaal beter dan verwachte resultaten behaald en rekent ook in 2022 op stevige groei. De omzet verdubbelde in het vierde kwartaal naar 23,8 miljard dollar. De nettowinst steeg van 847 miljoen dollar in de laatste drie maanden van 2020 naar 3,4 miljard dollar. De winst per aandeel kwam uit op $ 1,08. Analisten rekenden op $ 0,87. Ook voor 2022 is Pfizer positief gestemd. Ondanks de sterke cijfers daalde het aandeel bijna 3%.

+ Siemens

Siemens heeft in het afgelopen kwartaal de omzet met 17% zien stijgen naar 16,5 miljard euro. De nettowinst kwam uit op 1,6 miljard euro tegen 1,4 miljard een jaar eerder. Per aandeel verdiende Siemens € 2,04, analisten voorspelden € 1,86 winst. Het aandeel steeg bijna 5% na de sterke resultaten.

+ Mercedes-Benz

Mercedes-Benz heeft sterke voorlopige cijfers over 2021 gepubliceerd. De autofabrikant realiseerde een rendement op de omzet van 12,7%, ruim boven de doelstelling van 11%. In het vierde kwartaal kwam dit rendement zelfs uit op 15%, terwijl er nog steeds tekorten zijn in de aanvoer van halfgeleiders. Mercedes heeft de aanwezige chips gebruikt in de duurdere modellen. De definitieve resultaten worden op 24 februari bekendgemaakt. Het aandeel steeg ruim 6%.

Week Conclusie en Vooruitzicht

Zoals eerder vermeld zijn er diverse factoren die momenteel de aandelenmarkten bepalen. De kwartaalcijfers zijn over het algemeen beter dan verwacht, echter de hoge inflatie en Russische dreiging zorgen voor druk op de koersen. Het is dan ook moeilijk te bepalen hoe de markt zich zal ontwikkelen aankomende week. De corona-pandemie heeft eindelijk een fase bereikt waarin die minder invloed heeft op de samenleving en de economie. Maar nu geeft de onrust in de Oekraïne weer de nodige zorgen. Daarnaast rekent de markt inmiddels op zeven renteverhogingen door de Fed. Vooral het tempo van de verwachte rentestijging is wat de beleggers nerveus maakt. De aankomende week worden veel kwartaalcijfers bekendgemaakt van bedrijven in Nederland en Europa. Deze zullen het weekbeeld gaan bepalen samen met Poetin. Het is te hopen dat Rusland zich rustig houdt en Oekraïne niet binnenvalt.

Belangrijke onderwerpen volgende week (14 - 18 februari)

Meer info: https://www.investing.com/economic-calendar/

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door de DuurzaamBeleggenAcademie, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. De DuurzaamBeleggenAcademie garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt geen beleggingsadvies of een beleggingsaanbeveling.

De DuurzaamBeleggenAcademie biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat.

Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.